22 abril 2024

Com cada any, arriba el moment de fer la declaració de la renda. Alter Mútua dels Advocats i Advocades, com a mutualitat alternativa al Règim Especial de Treballadors Autònoms (RETA), té importants avantatges fiscals per als i les mutualistes que ens han escollit per ser la seva previsió social, però també per a aquells mutualistes autònoms que complementen les seves prestacions amb cobertures de la mútua.

Per això, amb motiu de la campanya de la Renda de l’exercici 2023, hem elaborat aquesta guia com a ajuda per confeccionar la declaració de l’IRPF. Hi trobaràs el tractament fiscal de les teves aportacions a Alter Mútua i els apartats de l’impost on les jas de consignar.

- Quantitats satisfetes per professionals al sistema alternatiu al RETA

- Quantitats satisfetes per professionals a assegurances de malaltia

- Quantitats satisfetes per professionals que puguin donar dret a reducció, aportacions a plans de previsió assegurats i assegurances de dependència.

1) Quantitats satisfetes per professionals al sistema alternatiu al RETA

D’acord amb l’article 30.2.1 de la Llei de l’IRPF, les quantitats satisfetes a Alter Mútua com a sistema alternatiu al Règim Especial de Treballadors per Compte Propi o Autònoms (RETA) per aquelles contingències que cobreixi el règim esmentat, tenen la consideració fiscal de despesa deduïble de l’activitat. Així, es podran deduir les quanties abonades amb el límit de la quota màxima per contingències comuns que estigui establert a cada exercici econòmic, que per al 2023 és de 15.266,72 € anuals.

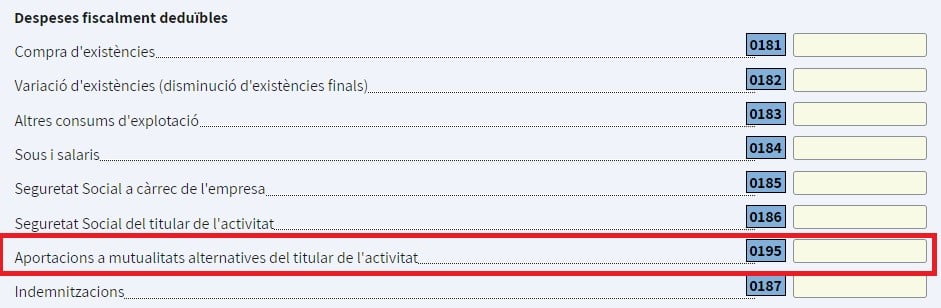

➡️ Casella 0195: “Aportacions a mutualitats alternatives del titular de l’activitat”

Primes i aportacions a les prestacions d’Incapacitat, Jubilació, Invalidesa, Viduïtat i Orfenesa.

2) Quantitats satisfetes per professionals a assegurances de malaltia

D’acord amb l’article 30.2.5 de la Llei de l’IRPF, les quantitats satisfetes a assegurances de malaltia per treballadors per compte propi o autònoms, tenen la consideració fiscal de despesa deduïble de l’activitat econòmica per compte propi, amb el límit de 500 € anuals pel mutualista, pel seu cònjuge i per cada fill menor de 25 anys que convisqui amb ell. La deducció serà de 1.500 euros anuals per a cadascuna d’aquestes persones amb discapacitat.

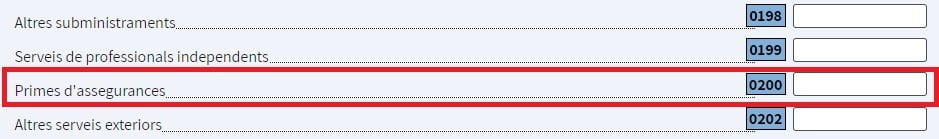

➡️ Casella 0200: “Primes d’assegurança”

Primes de l’Assegurança de Salut i subsidis econòmics (Despeses Mèdiques, Intervencions Quirúrgiques i Despeses d’Hospitalització).

Primes per Incapacitat Temporal de mutualistes professionals autònoms no alternatius al RETA amb Alter Mútua.

3) Quantitats satisfetes per professionals que puguin donar dret a reducció, aportacions a plans de previsió assegurats i assegurances de dependència.

D’acord amb l’article 51 de la Llei de l’IRPF, podran ser objecte de reducció de la base imposable les quantitats satisfetes a Alter Mútua per professionals autònoms integrats en qualsevol règim de Seguretat Social o mutualitat alternativa, destinades a cobrir les cobertures de l’article 8.6 del text refós de la Llei de regulació de els plans i fons de pensions, sempre que no hagin tingut la consideració de despesa deduïble d’activitats econòmiques, les aportacions per professionals destinades al pla Jubilació Autònom, així com les aportacions de tots els mutualistes al Pla de Previsió Assegurat (PPA) i primes de l’assegurança de Dependència.

La quantia màxima a reduir pel conjunt de sistemes de previsió serà la menor de les següents:

- 1.500 € per a la previsió personal i 4.250 € per a la prestació Jubilació Autònom.

- El 30% dels rendiments nets del treball i activitats econòmiques.

S’estableix el límit de 10.000 € per aportacions a favor de discapacitats i 24.250 € conjunts per a persones amb discapacitat.

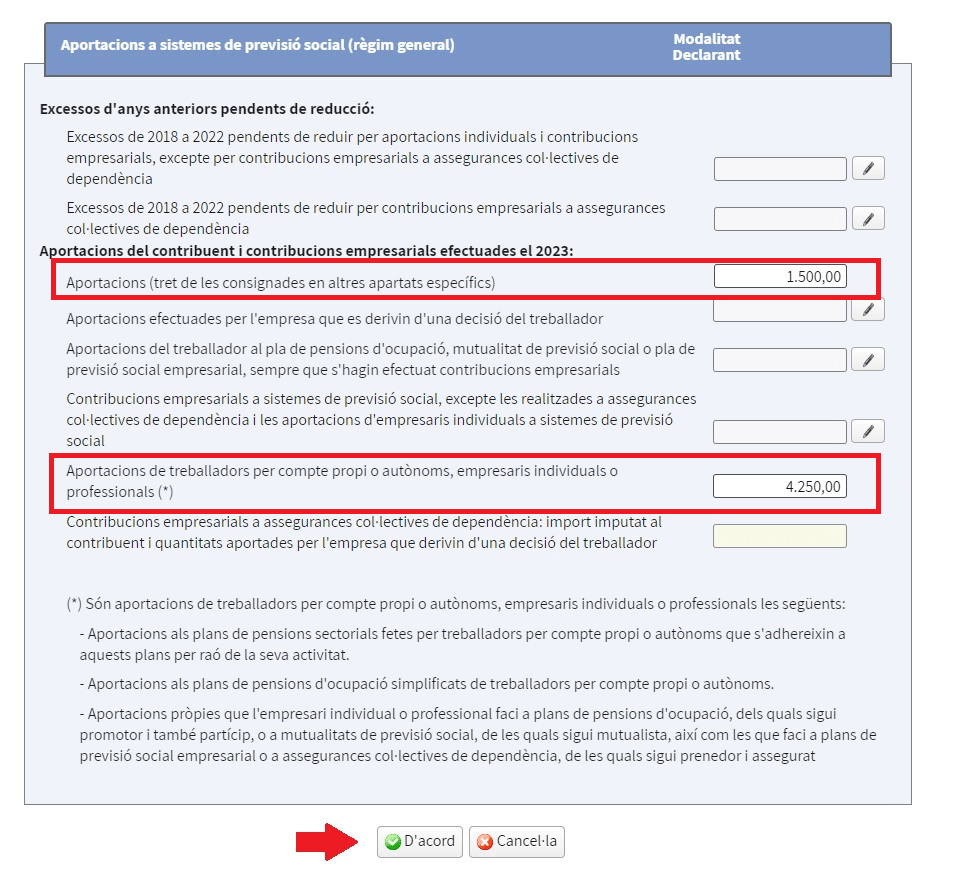

➡️ Casella 0465. Obrir el desplegable:

Es consignen els apartats següents:

- “Aportacions (tret de les consignades en altres apartats específics)”:

Primes i aportacions al PPA i assegurança de dependència.

Primes i aportacions de professionals autònoms a jubilació, invalidesa, vida, viduïtat i orfenesa (límit 1.500 €). - “Aportacions per treballadors per compte propi o autònoms, empresaris individuals o professionals (*)”:

Aportacions per professionals al pla Jubilació Autònom (límit 4.250 €).

Recorda que a la teva Àrea privada de la web trobaràs els certificats a efectes fiscals corresponents a l’exercici 2023. Només has d’accedir-hi i trobaràs un banner que et conduirà a l’apartat on podràs trobar-los.

Si tens dubtes que no queden recollits en aquesta guia, contacta amb nosaltres i t’ajudarem a resoldre’ls.